W poprzednim artykule naszej serii o analizie wytłumaczyliśmy, czym ona jest i kto powinien ją wykonać. Wiesz już również, że do dogłębnego badania niekoniecznie potrzebny jest Ci analityk. W tym artykule zagłębiamy się w różne rodzaje analizy finansowej. Dowiesz się, od czego zacząć, jeśli odważysz się przeprowadzić ją samodzielnie.

Spis treści

- Podział rodzajów analizy finansowej

- Analiza wstępna sprawozdań finansowych

- Analiza wskaźnikowa sprawozdań finansowych

- Dlaczego analiza finansowa przedsiębiorstwa jest tak ważna?

Nie czytałeś jeszcze naszego poprzedniego artykułu? Koniecznie sięgnij do: Analiza finansowa – co to jest i po co komu jest potrzebna?

Niestety, podział różnych rodzajów analizy finansowej nie jest taką prostą sprawą, ponieważ dzieli się je ze względu na ich zastosowanie, zakres dostępnych danych oraz ich szczegółowość. Jeżeli dopiero zaczynasz, wstępna analiza sprawozdań finansowych to zapewne coś, po co sięgniesz w pierwszej kolejności. Warto jednak dowiedzieć się, która metoda służy do czego. Nie będziesz przecież próbował wykręcać prostej śruby wkrętakiem krzyżakowym!

Podział rodzajów analizy finansowej

Zacznijmy więc od rozpisania podziału różnych metod stosowanych w analizie finansowej. Najczęściej używa się podziału opartego na metodologii, która dzieli je na:

- analizę wstępną,

- analizę wskaźnikową,

- analizę mierników syntetycznych.

Do tego dochodzi podział ze względu na szczegółowość przeprowadzanych badań:

- analiza ogólna – pozwala zobaczyć poszczególne współzależności zjawisk finansowych,

- analiza szczegółowa – umożliwia ocenę stanu badanych zjawisk i ich przyczyny,

oraz podział ze względu na czas wykonywania:

- analiza wstępna – wartościuje efektywność i zasadność prowadzonej działalności,

- analiza bieżąca (operatywna) – wykrywa odchylenia od założonych zadań oraz ich korygowanie,

- analiza następcza – ocenia sytuację i rezultaty działalności przedsiębiorstwa w przeszłości.

Analiza wstępna sprawozdań finansowych

Wstępna analiza finansowa, jak łatwo się domyślić, ma za zadanie dostarczyć nam podstawowych informacji dotyczących struktury i dynamiki kapitału przedsiębiorstwa, czyli ogólnej oceny ekonomicznej firmy. Na jej całokształt składają się dwie mniejsze – pionowa i pozioma.

Analiza pionowa, nazywana także analizą struktury pozwala sprawdzić to, jaki był udział poszczególnych składników bilansu w sumie bilansowej. Mówiąc prościej; sprawdzamy za jej pomocą to, jaki udział wszystkich aktywów stanowiły aktywa trwałe, a jaki obrotowe. To samo dotyczy pasywów i tego, jaki udział w nich stanowi kapitał własny, a jaki zobowiązania i rezerwy na zobowiązania.

Dalej, analogicznie ustalamy udział poszczególnych źródeł przychodu i kosztów w całości. To daje nam kompletny obraz struktury finansów naszego przedsiębiorstwa.

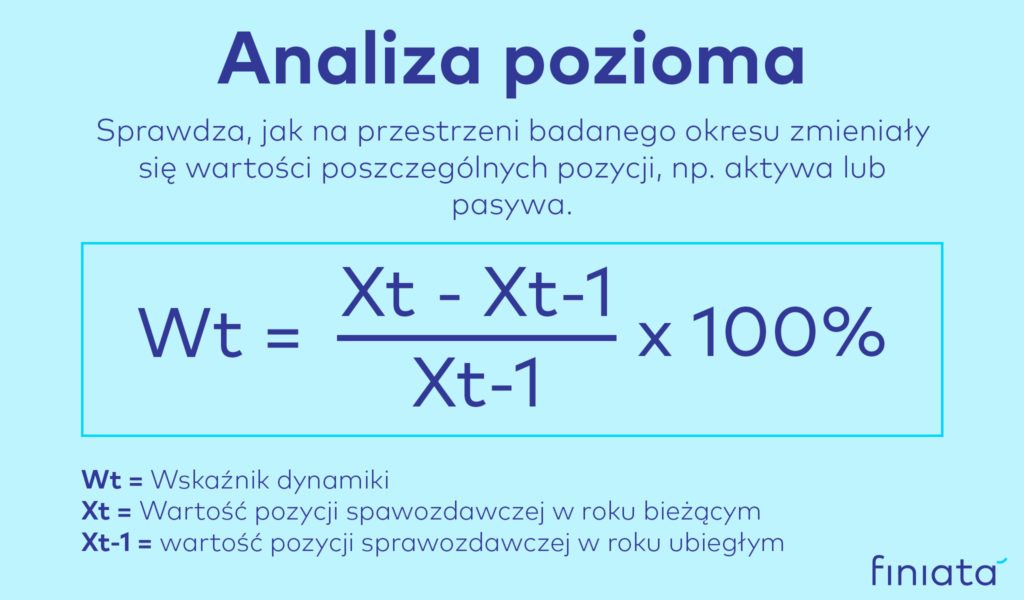

A czym jest analiza pozioma? Jej zadaniem jest sprawdzenie tego, jak na przestrzeni badanego okresu zmieniały się wartości poszczególnych pozycji. Całość wyliczana jest przy pomocy mierników łańcuchowych:

Wt = (Xt – Xt – 1 / Xt-1) x 100%,

Wt – wskaźnik dynamiki;

Xt – wartość pozycji sprawozdawczej w roku bieżącym;

Xt-1 – wartość pozycji sprawozdawczej w roku ubiegłym.

Przykładowo, jeżeli w wyniku tego działania otrzymamy 112,2% wartości wyjściowej danej pozycji, oznacza to, że w badanym okresie zyskała ona na wartości 12,2%. Banalne nieprawdaż?

Analiza wskaźnikowa sprawozdań finansowych

Jest to szczegółowe rozwinięcie analizy wstępnej. Przy pomocy tego badania sprawdzamy cztery podstawowe obszary sytuacji finansowej danego przedsiębiorstwa:

Rentowność

Określając rentowność przedsiębiorstwa, podczas użycia wskaźnikowej metody analizy finansowej, otrzymujemy przede wszystkim informacje o jego zyskowności. Do jej określenia wykorzystuje się z reguły rentowność sprzedaży, aktywów oraz kapitału własnego. Całość dotyczącą sprzedaży wylicza się na podstawie danych pochodzących wyłącznie z rachunku zysków i strat.

Chcąc np. obliczyć wskaźnik rentowności aktywów na sprzedaży, posiadane dane podstawiamy pod prosty wzór:

(Zysk netto ze sprzedaży / aktywa razem) x 100

W ten sposób dowiemy się, że np. nasza rentowność sprzedaży netto wynosi 21%, oznacza to, że każda złotówka przychodu generuje 21 groszy zysku.

Obliczenia rentowności aktywów korzystają z większego zakresu danych obejmujących pełen bilans oraz rachunek zysku i strat.

Płynność

Płynność finansowa to zdecydowanie jeden z najważniejszych czynników badanych podczas różnych rodzajów analizy. Określa ona zdolność przedsiębiorstwa do regulowania bieżących zobowiązań. W ramach tego wskaźnika możemy wyróżnić wskaźniki: płynności bieżącej, płynności przyspieszonej oraz środków pieniężnych. Do każdego z nich przypisuje się idealny stosunek pomiędzy aktywami a zobowiązaniami. Im bliżej tego wyniku się znajdujemy, tym lepiej.

Aktywa to oczywiście majątek przedsiębiorstwa, czyli pieniądze, maszyny, licencje itd., a zobowiązania to obowiązki wykonania świadczenia wynikające z działań z przeszłości, czyli krótko mówiąc – kasa do zapłacenia np. kredyt dla firmy.

Warto pamiętać, że wysoki wskaźnik płynności finansowej (suma aktywów obrotowych większa od sumy zobowiązań) nie jest zawsze dobry, a jego przerost może oznaczać nieefektywność w zarządzaniu aktywami obrotowymi. Z drugiej strony, jest to lepsza sytuacja niż ta, w której osiągamy niski wynik tego znacznika, bo to daje sygnał o możliwych problemach z terminową spłatą bieżących zobowiązań.

Rotacja należności

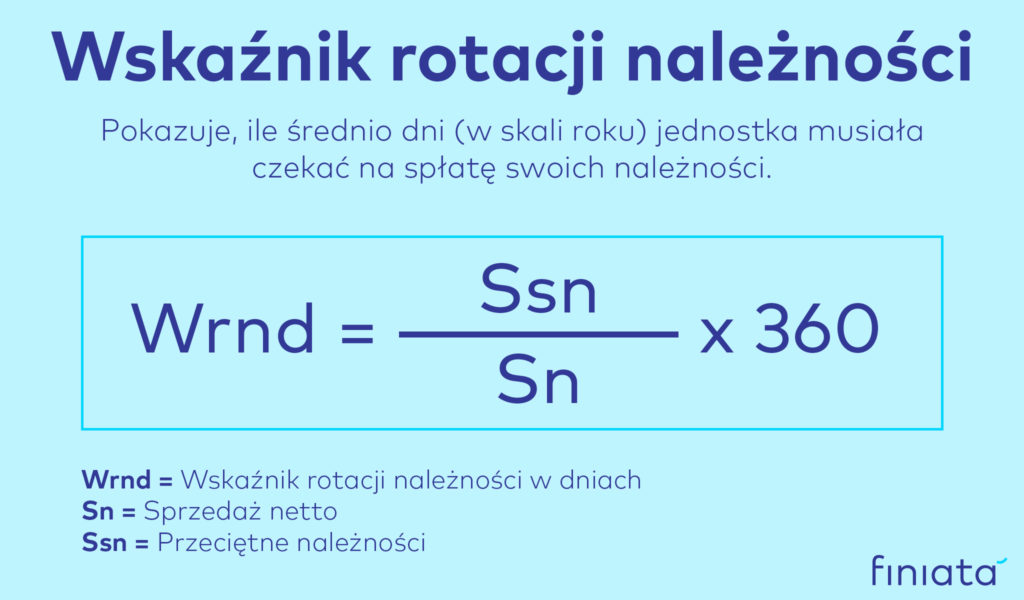

Rotacja należności określa terminowość spłaty bieżących zobowiązań. Wskaźnik rotacji należności pokazuje, ile średnio dni (w skali roku) jednostka musiała czekać na spłatę swoich należności, a wskaźnik rotacji zobowiązań, ile średnio jednostka zwlekała ze spłatą zobowiązań.

Przykładowo wskaźnik rotacji należności w dniach obliczamy przy pomocy wzoru:

Wrnd = (Ssn / Sn) x 360

Sn: sprzedaż netto,

Ssn: przeciętne należności.

Zadłużenie

Ostatnim z podstawowych wyznaczników wykorzystywanych podczas analizy finansowej jest wskaźnik zadłużenia przedsiębiorstwa. Przy jego pomocy jesteśmy w stanie sprawdzić, jaką część opłacania aktywów jednostki stanowi udział kapitału obcego. Im większy, tym bardziej zadłużona jest firma. Kapitał obcy to przecież długi przedsiębiorstwa w postaci np. pieniędzy wyłożonych przez inwestora, czy pochodzących z kredytu.

Subskrybuj darmowy newsletter – nie przegap cotygodniowych wskazówek dla przedsiębiorców!

Dlaczego analiza finansowa przedsiębiorstwa jest tak ważna?

Uff, jeżeli dotrwałeś tak daleko, a było to Twoje pierwsze spotkanie z celem analizy finansowej przedsiębiorstwa, to pewnie jesteś przerażony. Wcale się nie dziwię, bo zagadnień, które składają się na tego typu analizę wyników finansowych, jest naprawdę ogrom, a to o czym wspomniałem wyżej, jest tylko zalążkiem całości. Nie ulega wątpliwości, że nie łatwo jest za tym wszystkim nadążyć, ale dla dobra sytuacji finansowej przedsiębiorstwa warto.

Nie chodzi tu nawet o korzyści płynące ze sprawdzania regularnie poszczególnych wskaźników, ale także o to, czym grozi ich zaniedbanie. Bardzo duży odsetek firm bankrutuje przez złe decyzje, których można by było uniknąć, uwzględniając wcześniej sygnały, których poszczególne wskaźniki dostarczają. Dzięki nim znamy trendy badanych zjawisk, które zaalarmują nas, gdy zacznie dziać się coś niedobrego.

Warto jednak pamiętać, by nie opierać się wyłącznie na danych pozyskanych z analizy pojedynczych wskaźników, ponieważ nie uwzględniając całości dostępnych informacji, możemy wykreować niepełny, fałszywy obraz.

To trochę tak, jakby wypłynąć na morze łódką i cieszyć się, że jest dobrze, bo nie pada, nie wiedząc o tym, że łódka nabiera wody przez dziurawe dno.

Przepis na sukces w prowadzeniu przedsiębiorstwa? Pilnuj wszystkich wskaźników tak, aby wiedzieć, gdzie wprowadzić ewentualne korekty. Dzięki temu nie obudzisz się z ręką w nocniku, a Twoje przedsiębiorstwo będzie przygotowane na to, co przyniesie przyszłość.

Aby jakkolwiek zareagować na zmianę, trzeba mieć jej świadomość. Bez aktualnego badania sytuacji nie widzisz nic, a jak wiadomo – niewiedza w biznesie jest najgorsza!